Melhores ETFs para investir para o 1º tri de 2026

ETFs se consolidam como estratégia central para o investidor global em 2026. Reprodução: Gemini Pro

ETFs se consolidam como estratégia central para o investidor global em 2026. Reprodução: Gemini Pro

A combinação entre cortes graduais de juros, avanço estrutural da inteligência artificial e maior uso de ETFs como instrumento de alocação coloca o primeiro trimestre de 2026 como um dos períodos mais estratégicos para o investidor de longo prazo. Relatórios globais, como o Year Ahead 2026 do UBS, indicam um ambiente de crescimento seletivo, com valorização de ativos de risco, desde que bem diversificados, enquanto o Brasil entra em um ciclo de transição monetária cercado por incertezas fiscais e eleitorais.

Nesse contexto, os ETFs — especialmente aqueles listados na B3 e os BDRs de ETFs internacionais — surgem como o veículo mais eficiente para capturar tendências globais com custo reduzido, alta liquidez e disciplina de alocação, princípios amplamente defendidos por John Bogle, criador da Vanguard e referência mundial em investimentos de longo prazo.

Cenário macroeconômico para o início de 2026

O pano de fundo para o 1º trimestre de 2026 é marcado por três vetores centrais:

Política monetária mais previsível

No Brasil, o mercado projeta a Selic em trajetória de queda gradual, partindo do patamar ainda restritivo de 2025. As estimativas indicam que o ritmo de cortes será condicionado à inflação projetada para 2027 e à credibilidade fiscal em um ano eleitoral. Esse cenário tende a favorecer ativos de risco no médio prazo, mas exige cautela tática no curto prazo.

Crescimento global sustentado por tecnologia

Nos Estados Unidos e em economias desenvolvidas, a inteligência artificial segue como principal motor de crescimento. Segundo estimativas globais, os investimentos em infraestrutura de IA devem ultrapassar US$ 570 bilhões já em 2026, reforçando o peso estrutural do setor em índices acionários globais.

Reprecificação de portfólios globais

Com juros em queda e crescimento resiliente, investidores institucionais voltam a priorizar carteiras balanceadas entre ações globais, renda fixa de qualidade e ativos reais, exatamente o tipo de exposição que ETFs oferecem de forma eficiente.

Por que ETFs ganham ainda mais relevância em 2026

A filosofia de John Bogle permanece atual: no longo prazo, o investidor tende a capturar mais retorno ao reduzir custos, evitar excessos táticos e manter exposição ampla ao mercado. ETFs cumprem esse papel com precisão.

Além disso, no Brasil, os ETFs e BDRs de ETFs listados na B3 passaram a ocupar um espaço central em carteiras multimercado, permitindo acesso a mercados globais sem a complexidade operacional do investimento direto no exterior.

Os ETFs mais bem posicionados para o 1º trimestre de 2026

ETFs de ações globais

Os ETFs que replicam índices amplos continuam sendo a espinha dorsal das carteiras. Exposição ao S&P 500, MSCI World e mercados desenvolvidos permite capturar crescimento estrutural, especialmente em tecnologia, saúde e consumo global.

Esses ETFs se beneficiam diretamente:

- Do avanço da IA em larga escala

- Da consolidação de grandes empresas globais

- Da disciplina de custos e diversificação automática

ETFs de tecnologia e inovação

Com a IA avançando das camadas de infraestrutura para aplicações práticas, ETFs focados em tecnologia, semicondutores e software seguem como vetores centrais de crescimento. O diferencial para 2026 é a transição do investimento puramente especulativo para modelos mais sustentáveis de monetização.

ETFs de renda e dividendos

Com a expectativa de queda gradual dos juros, ETFs focados em geração de renda — especialmente aqueles que combinam ações de qualidade com estratégias sistemáticas de opções — ganham protagonismo. Eles ajudam a suavizar a volatilidade e gerar fluxo recorrente, algo essencial em ciclos de transição monetária.

ETFs de commodities e ativos reais

Relatórios globais apontam preferência estrutural por commodities em 2026, impulsionadas por restrições de oferta, transição energética e demanda por metais críticos. ETFs ligados a energia, metais industriais e ouro funcionam como hedge e diversificação em carteiras multiativos.

A visão de Fábio Murad sobre a nova geração de fundos em ETFs

Para Fábio Murad, CEO da SpaceMoney e consultor do recém-lançado ETF Pioneer Selection, da Ouro Preto Investimentos, o investidor brasileiro entra em uma nova fase de sofisticação.

O fundo se posiciona como o primeiro multimercado do Brasil com foco exclusivo em alocação estratégica em ETFs, aproveitando a eficiência desses instrumentos para navegar cenários complexos como o de 2026.

ETFs, disciplina e o investidor de bom senso

John Bogle defendia que o maior inimigo do investidor não é o mercado, mas o comportamento. Em um ambiente de transição monetária e ruído político, ETFs ajudam a impor disciplina, reduzir custos e evitar decisões emocionais.

A lógica é simples:

- Diversificação ampla reduz riscos específicos

- Custos menores aumentam retorno líquido no longo prazo

- Estratégia clara supera tentativas de “prever o mercado”

O que esperar do 1º trimestre de 2026

O início de 2026 tende a ser um período de ajuste fino nas carteiras. Não se trata de buscar ganhos rápidos, mas de posicionamento estratégico para um ciclo mais longo de crescimento global.

ETFs bem selecionados — especialmente quando combinados em estruturas profissionais como fundos multimercado especializados — devem se consolidar como a principal porta de entrada para esse novo ciclo.

Você também pode gostar

O ‘custo Trump’ chegou: pedidos de falência explodem nos EUA

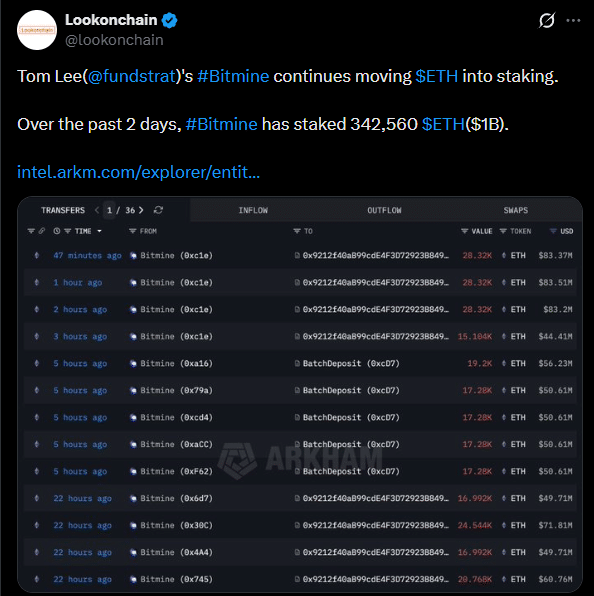

Empresas travam US$ 1 bilhão em Ethereum e apertam a oferta de ETH no mercado