保険業界は常にリスク管理と安全性の提供を中心としてきました。今日、この業界はかつてない規模のデジタル変革を遂げています。かつて保険業界は常にリスク管理と安全性の提供を中心としてきました。今日、この業界はかつてない規模のデジタル変革を遂げています。かつて

2026年保険業界のデジタルトランスフォーメーション統計:今こそ市場の変革

保険業界は常にリスク管理とセキュリティ提供を中心に展開してきました。今日、この業界はかつてないデジタル変革を遂げています。かつては手動操作や紙の記録に依存していた保険会社は、現在、業務の在り方を再定義する新技術を取り入れています。

この変化は効率性だけの問題ではなく、競争が激化する市場での生き残りをかけたものです。人工知能(AI)、自動化、そして顧客体験への注力が進む中、保険会社はこれらのイノベーションを活用してサービスを向上させ、コストを削減し、顧客により良い補償を提供しています。

編集者の選択

- グローバル保険IT支出は2026年に3,748億8,000万ドルに達し、2030年まで年平均成長率11.1%で成長します。

- 世界全体のIT支出は2026年に6兆800億ドルに達し、2025年から9.8%上昇し、主にAIとデジタルイニシアティブによって牽引されます。

- グローバルデジタル経済は2026年までに28兆ドルに拡大し、世界GDPの約22%を占めます。

- 米国の保険IT支出は2026年に1,730億ドルに達し、米国のテクノロジー支出全体の約6%を占めます。

- 米国保険市場におけるデジタル支出は2026年に140億ドルを超え、AIと自動化への加速的な投資を反映しています。

- 保険IT支出市場は2029年までに5,145億1,000万ドルに成長し、テレマティクスの導入増加とリアルタイム不正検出によってサポートされます。

最近の動向

- AI生成システムは現在、Allstateの顧客向けメールを毎日50,000通以上作成し、満足度を向上させ、解決時間を短縮しています。

- Allstateの認知エージェントAmeliaは月間250,000件以上の会話を管理し、問い合わせの約75%を初回接触で解決しています。

- 米国の保険技術予算は2026年に1,730億ドルに達し、前年比7.8%成長し、米国のテクノロジー支出全体の6%を占めます。

- グローバル技術支出は2026年に7.8%上昇し5兆6,000億ドルに達し、保険を含む業界全体でのAIとクラウド投資によって牽引されます。

- ForresterはAI関連リスクの拡大に伴い、サイバー保険の保険料が2026年に15%増加すると予想しています。

- 自動化とAIは2026年に主要保険会社の経費率を約2パーセントポイント削減します。

- IoTの拡大により2030年までに1兆1,000億ドルの保険料機会が創出され、損失率が20〜40%改善し、コネクテッドエンゲージメントを通じて保持率が15〜25%向上します。

- Chubbのような大手キャリアは現在、AIと自動化能力を拡大するために年間10億ドル以上を技術に投資しています。

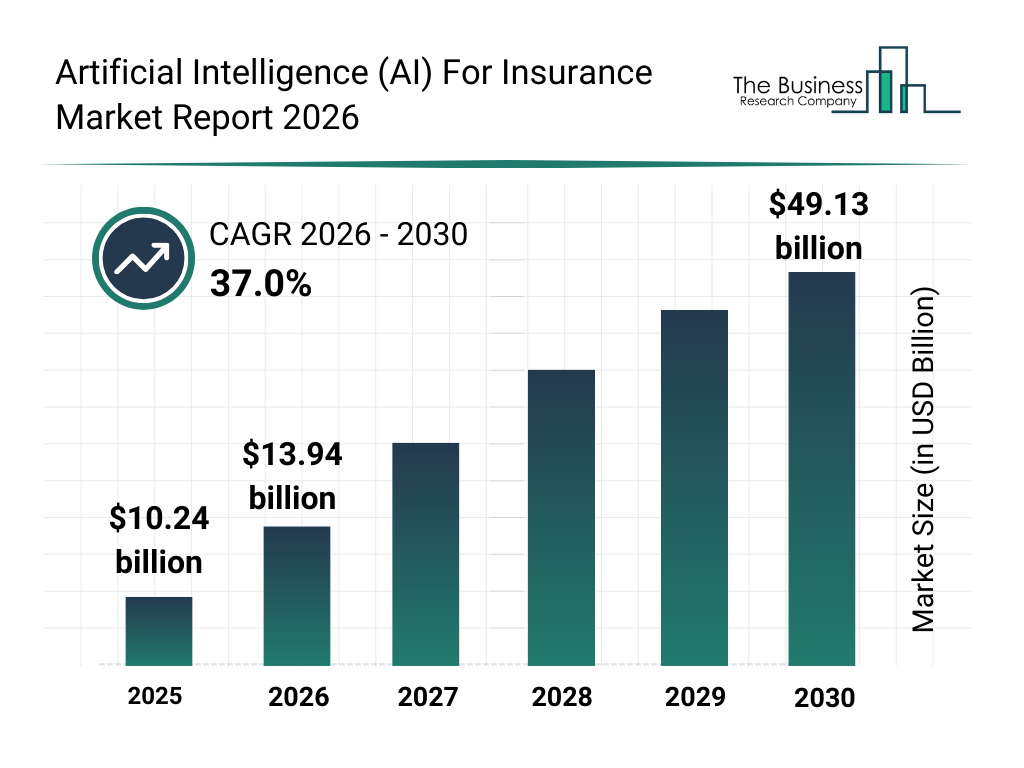

保険市場における人工知能(AI)の成長

- グローバルAI保険市場は2025年に102億4,000万ドルに達し、保険会社間でのデジタル導入の加速を反映しています。

- 市場は2026年に139億4,000万ドルに成長し、初期段階の力強い拡大を示しています。

- 2027年までに、市場は約191億ドルに達し、自動化と高度な分析によって牽引されます。

- AIの継続的な導入により、2028年には市場は約261億ドルに押し上げられます。

- 引受、損害補償、カスタマーサービス全体での急速な拡大により、2029年には市場は約356億ドルに増加します。

- 2030年までに、このセクターは491億3,000万ドルに達し、大きな長期成長の可能性を強調しています。

- 全体として、市場は2026年から2030年にかけて年平均成長率37.0%で拡大し、保険技術における最速の成長率の1つとなります。

(参照: The Business Research Company)

(参照: The Business Research Company)

デジタル変革への障壁に関する主要な洞察

- 抵抗の23.87%がCEOまたは取締役会に起因し、デジタル変革の最大の障害と認識されています。

- 上級幹部チーム(CEOを除く)は、デジタルイニシアティブ推進の障壁の20.65%を占めています。

- 回答者の20.65%は、誰もデジタルイニシアティブを妨げていないと報告しており、これらの組織における強固な内部準備態勢を示しています。

- 部門長は抵抗の16.77%を占めており、変革の成果に対する中間管理職の影響力を強調しています。

- 中間管理職は回答者の11.61%によって主要な障害として挙げられており、主要なハードルとして見られる頻度が低いことを示唆しています。

- 回答者のわずか6.45%が現場従業員を障害と見なしており、抵抗が上級および中間管理層に集中していることを示しています。

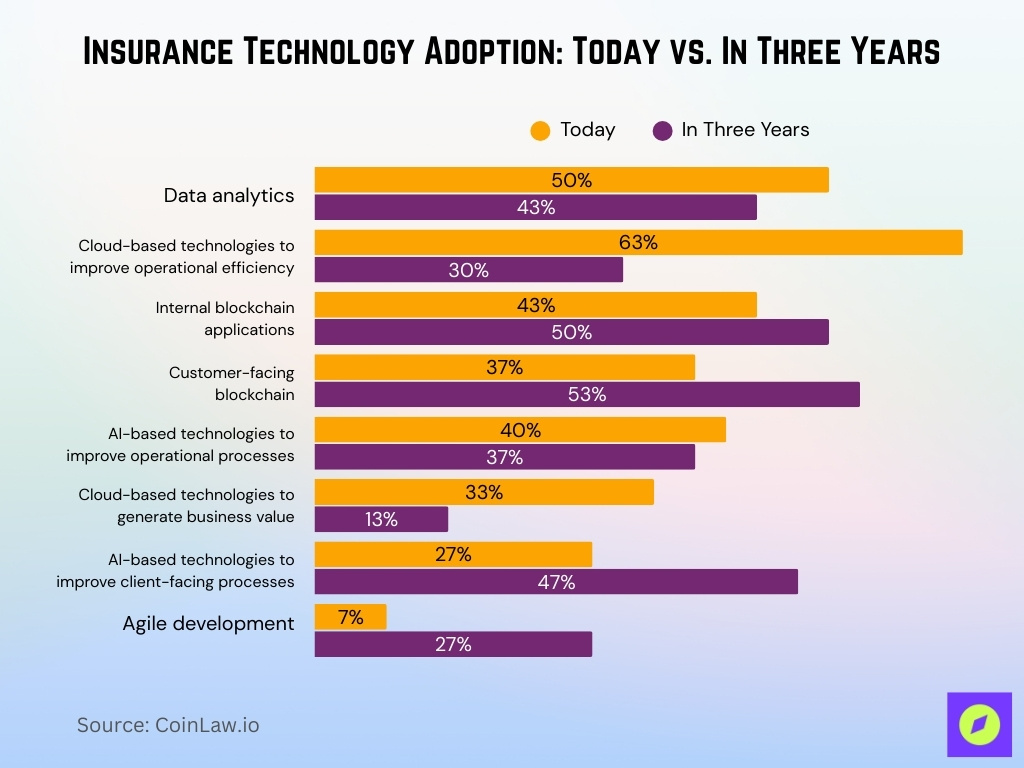

保険技術の導入:現在と3年後

- データ分析は現在50%で広く採用されていますが、高度なツールへの焦点が移るにつれ、3年後には43%に緩和されると予想されています。

- 運用効率のためのクラウド技術は現在63%で導入をリードしていますが、システムが成熟するにつれ使用率は30%に低下する可能性があります。

- 内部ブロックチェーンアプリケーションは現在43%から50%に成長すると予測されており、バックオフィス統合の増加を反映しています。

- 顧客向けブロックチェーンソリューションは強い勢いを示しており、37%から53%に上昇し、実世界のユースケースの拡大を示しています。

- 運用プロセス向けAIは比較的安定しており、今後3年間で40%から37%にわずかに移行します。

- ビジネス価値創造のためのクラウド技術は33%から13%に大幅に低下する可能性があり、より専門化されたイノベーションへのシフトを示しています。

- 顧客向けプロセス向けAIは27%から47%に急増すると予想されており、顧客体験自動化への投資の増加を強調しています。

- アジャイル開発の導入はほぼ4倍になる可能性があり、現在わずか7%から27%に上昇し、開発実践の近代化を反映しています。

(参照: Accenture)

(参照: Accenture)

コアシステムの近代化とレガシーシステムの課題

- 保険会社の68%がコアシステムをクラウドベースのプラットフォームにアップグレードしており、機敏性と市場投入速度を向上させています。

- 保険会社のIT予算の最大70%がレガシーシステムの維持に費やされており、重い財政負担を生み出しています。

- CIOの41%がレガシーシステムを技術進歩の主な障害として特定しています。

- 保険業界幹部の67%が、デジタル変革とエコシステム統合にAPI戦略が不可欠であると見なしています。

- 保険業界幹部の71%が、クラウド投資を競争優位性を獲得する鍵と見なしています。

- ポリシーITコストは、固有の非効率性のためレガシープラットフォームで41%上昇します。

デジタル変革が保険会社にもたらすメリット

- デジタル損害補償処理により決済時間が50%短縮され、業務が合理化され効率が向上します。

- クラウド導入により機敏性が向上し、製品開発が50%以上加速します。

- 成熟したCDP実装により、クロスセル率が36%向上し、パートナーシップを通じて保持率が28%改善します。

- AI自動化により損害補償コストが最大30%削減され、全体的な生産性が向上します。

- 保険会社の70%が市場適応性のために使用量ベースのポリシーを採用しています。

サイバーセキュリティとデータ保護の課題

- グローバルサイバー保険料は、需要の高まりの中で2026年末までに230億ドルに達すると予測されています。

- サイバー保険料は、エスカレートするサイバー脅威によって毎年15〜20%成長しています。

- サイバー犯罪コストは2025年までに年間10兆5,000億ドルと推定され、堅牢なサイバーセキュリティが求められています。

- 金融および保険セクターにおける平均データ侵害コストは590万ドルです。

- 保険会社の75%が顧客データを保護するために高度な暗号化に投資しています。

保険デジタル化指数:国別ランキング

- 米国は88%のデジタル保険プラットフォーム導入で首位に立ち、InsurTechとAI投資によって推進されています。

- ドイツは保険会社の80%がデジタル損害補償とAIチャットボットサービスを提供し、2位です。

- 日本は77%の導入で3位であり、住宅および自動車のリスク評価にIoTを重点的に活用しています。

- 英国は効率向上のための75%のクラウドプラットフォーム移行で4位です。

- フランスはモバイルアプリを通じた70%の完全デジタルポリシー管理で5位です。

- インドは組み込み保険の成長を通じて68%のデジタル化率で6位です。

- オーストラリアは65%がAI不正検出ツールを統合し、7位です。

気候リスクが保険モデルに与える影響

- グローバル保険付き自然災害損失は2025年に1,080億ドルに達し、気象イベントが保険付き損失の97%を引き起こしました。

- 自然災害からの保険付き損失は、二次的な危険の優位性の中で2025年に1,450億ドルの傾向にあります。

- 2025年上半期の保険付き損失は1,000億ドルに達し、米国の山火事と暴風雨によって牽引され、記録上2番目に高い水準です。

- PalisadesとEatonの山火事は記録上最もコストのかかる410億ドルの保険付き損失を引き起こしました。

- ロサンゼルスの山火事は、Palisades Fireだけで400億ドルの保険付き損失を生み出しました。

- 山火事や洪水などの非ピーク危険は、2025年に記録的な980億ドルの保険付き損失を引き起こしました。

よくある質問(FAQ)

デジタルチャネルを通じて行われる保険契約購入の割合は?

すべての保険契約購入の47%が現在デジタルチャネルを通じて行われています。

生成AIを実装した米国保険業界幹部の割合は?

米国保険業界幹部の76%が1つ以上のビジネス機能で生成AIを実装しています。

デジタル損害補償処理はどのくらい処理時間を短縮しますか?

デジタル損害補償処理により決済時間が50%短縮されます。

クラウドプラットフォームにコアシステムをアップグレードしている保険会社の割合は?

保険会社の68%がコアシステムをクラウドベースのプラットフォームにアップグレードしています。

結論

保険業界のデジタル変革は、保険会社の業務運営、顧客との関わり方、リスク評価の方法を再構築しています。AI、IoT、ブロックチェーンなどの技術は、前例のない効率性とコスト削減を推進しており、サイバーセキュリティと顧客体験は依然として重要な焦点です。組み込み保険の急速な成長と気候リスク評価の統合は、技術の進歩とグローバルな課題の両方への業界の適応を強調しています。今後、保険のデジタル化の継続は、業界の将来的な成功を決定する上で極めて重要になります。

The post Digital Transformation in Insurance Industry Statistics 2026: Market Shift Now appeared first on CoinLaw.

免責事項:このサイトに転載されている記事は、公開プラットフォームから引用されており、情報提供のみを目的としています。MEXCの見解を必ずしも反映するものではありません。すべての権利は原著者に帰属します。コンテンツが第三者の権利を侵害していると思われる場合は、削除を依頼するために service@support.mexc.com までご連絡ください。MEXCは、コンテンツの正確性、完全性、適時性について一切保証せず、提供された情報に基づいて行われたいかなる行動についても責任を負いません。本コンテンツは、財務、法律、その他の専門的なアドバイスを構成するものではなく、MEXCによる推奨または支持と見なされるべきではありません。

関連コンテンツ

CRVの価格動向は2024年との類似性を示す:1ドル超えのブレイクは目前か?

Curve DAO Token (CRV) の価格動向は、2024年夏と類似性を示しており、当時は大規模な上昇の前にマクロサポートを3回テストしていた、

共有

Tronweekly2026/02/18 14:29

米ストライプ傘下のブリッジ、連邦信託銀行設立の条件付き承認取得

ブリッジが連邦信託銀行設立の条件付き承認得る 決済サービス大手の米ストライプ(Stripe)傘下で企業向けステーブルコイン決済プラットフォーム提供のブリッジ(Bridge)が、米連邦信託銀行(ナショナルトラストバンク)設 […]

共有

Neweconomy2026/02/18 14:24

株式取引かインデックス取引か?完全比較ガイド

金融市場に参入する際、トレーダーが最初に直面する決断の一つは、株式取引とインデックス取引のどちらを選ぶかです。どちらも機会を提供しますが

共有

Techbullion2026/02/18 14:11